お会いできて光栄です!

図解師★ウルフ(@diagram-wolf)です!

今年はブロックチェーンゲーム(以下、BCG)やNFTといった暗号通貨に絡んだプロジェクトが大流行しています!

特にSTEPNで初めて暗号通貨に触った方も多いと思いますが…問題はこれらのアクションに対する税金の申告です!

年間20万円超を稼いだ方はもれなく確定申告が必要になります(原資回収は関係ないです)。

とはいえ、2022年9月現在、BCGに関しての税務の公式ルールは発表されていません。そのためおそらく今年の税金申告は迷う方が多いはず…。

でも稼いでいるのになにもしないのは脱税…絶対にやってはいけないことです!

ということで…以前から税金に関して発信をさせていただいている図解師★ウルフが、私自身、今年の税金をどんなふうに計算するのかを解説したいと思います。少しでも迷われている方のご参考になれば幸いです!

【注意事項】現在”BCG”という新しいテクノロジーの稼ぎ方に対して、日本の税務上のルールはまだ整備されていません。本記事の内容は、あくまで考え方の参考事例の一つという扱いでご覧下さい。最終的には税務調査担当の方の判断が優先されますので、その点御理解の上で読み進めいただくようお願い致します。

目次 [非表示]

税金の計算方法概要

考え方の骨子

まず全体の考え方をご説明します。

1)暗号通貨/NFTの所得は「すべて雑所得扱い」とします。

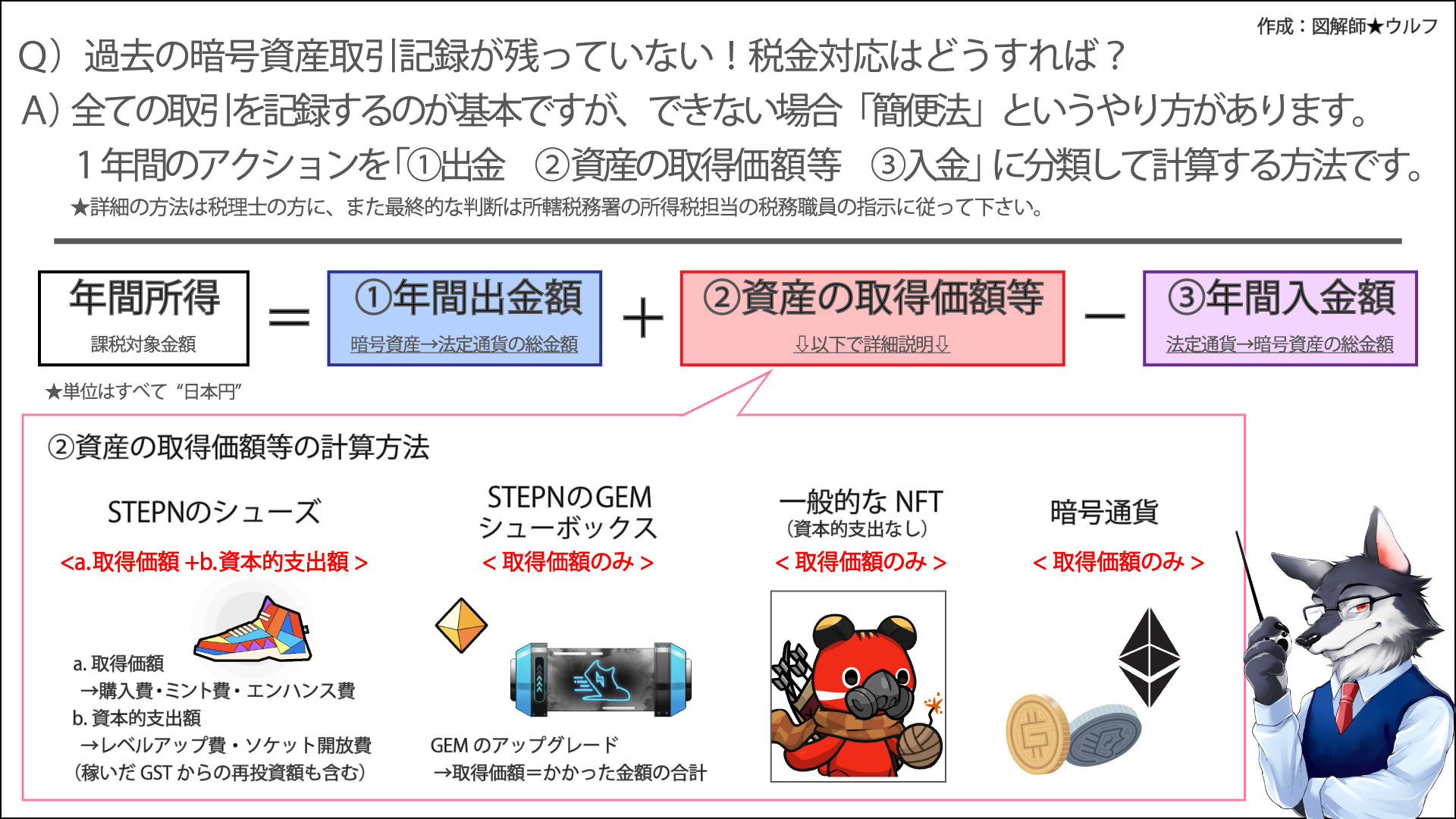

2)一つ一つのアクションを積み上げて計算するのではなく、1年間全体の出し入れで計算する「簡便法」というやり方で計算します。

「NFTは譲渡所得では?」という意見があることも承知しておりますが、あえて「雑所得」としております。その点について、ここにおいては議論しませんので、ご自身の考えに沿って申告していただければと思います。

簡便法の説明

「簡便法」というのは、毎日の稼ぎや費用を一つ一つ計算するのではなく、1年間の日本円の入金や出金と繰越資産から課税対象額を計算するやり方です。

毎日記録しないとはいえ、実施するためには様々なルール遵守が必要ですので、簡単には計算出来ないことはご理解下さい。

一番わかりやすい簡便法のやり方は…

年末にすべての資産(暗号通貨・NFT・STEPNの靴/GEM…)を円転(日本円に両替)し、その年の暗号通貨やNFTに費やした日本円の金額を差し引くことで、年間の所得額(課税対象額)を計算するというやり方です。

★ポイント…課税対象額=(12/31時点の日本円の資産)-(1/1~12/31までに費やした日本円の金額)

これが基本で、これができればおそらく一番簡単でわかりやすいです。

ただ私の場合…保有しているNFTの中に、「絶対に販売したくないお気に入りNFT」も多数あります。

例えばコレ。名実ともに日本一のジェネラティブNFTコレクションである「Crypto Ninja Partners(クリプトニンジャパートナーズ、以下CNP)」の中でもレアキャラである”赤べこリーリーガスマスクバージョン”です。

こんなレアなNFTを一度手放すと、自分の手元には二度と戻ってこないでしょう…。そう考えると大事な税金のためとはいえ、手放すことは出来ません。

そこで、今回のウルフの基本的な考え方は以下のとおりです。

・全体は簡便法のやり方で計算する

・年末時、暗号通貨はすべて日本円に両替する

・NFTやSTEPNの資産(靴・GEM…)についても可能な限り、日本円に両替する

・どうしても手放したくないNFTは、年越し時に「資産」として計算する

このやり方を図解にすると下記にになります。これが基本的な考え方ですので、この図を見ながらしっかり腹落ちさせて頂いた上で、具体的なやり方に移っていきましょう。

要素別に計算方法を説明!

それでは上記の図解の内容にもとづいて、要素別に計算方法を説明していきます。

年間出金額

まず、「①年間出金額」です。

これは、「1年間通じて日本円としていくら出金したか」です。

年末にすべての資産を日本円にして年を越した場合は、1年間のアクションのすべての所得がこの①に入ります。

これは比較的計算しやすいと思います。私の場合、日本円への出金口座が限定されているので、取引所→日本円の口座の金額を合計すれば簡単に計算可能でした。

あとは年末に保有している暗号資産をまとめて日本円にするので、先にもっているウォレットや取引所をまとめておけば、年末の作業に漏れもでないので、安心だと思います。

★ポイント…『年間の日本円出金額を合計する』=出金先の銀行口座をチェックする!

年間入金額

②はややこしいので後回しにして…、先に「③年間入金額」を説明します。

これは①の年間出金額と全く逆で、「1年間通じて日本円としていくら入金したか」になります。

おそらく多くの方が、日本の銀行口座から、日本の取引所(CoinCheckやbitFlyer等)へ日本円を入金していると思いますので、これを1年間分合計すればこの金額も比較的簡単に計算できると思います。

私の場合は、上記の金額の他に、クレジットカードでBinance(海外取引所)に入金したり、NFTを購入したりしているので、それらもすべてこの③に足す必要があります。

とはいえ、注意して計算していけばそれほどややこしいことにはなりません。まずはここまで把握していきましょう。

★ポイント…『年間の日本円入金額を合計する』→取引所に移動した履歴をチェックする!

資産の取得価額等

さていよいよややこしい②の計算方法に入っていきます。もしすべての資産を手放すことであれば、この②の計算は不要になります。それだとすごく簡単なんですが…

「どうしてもガチホしたいNFTがある方」は私と一緒にしっかり計算していきましょう。

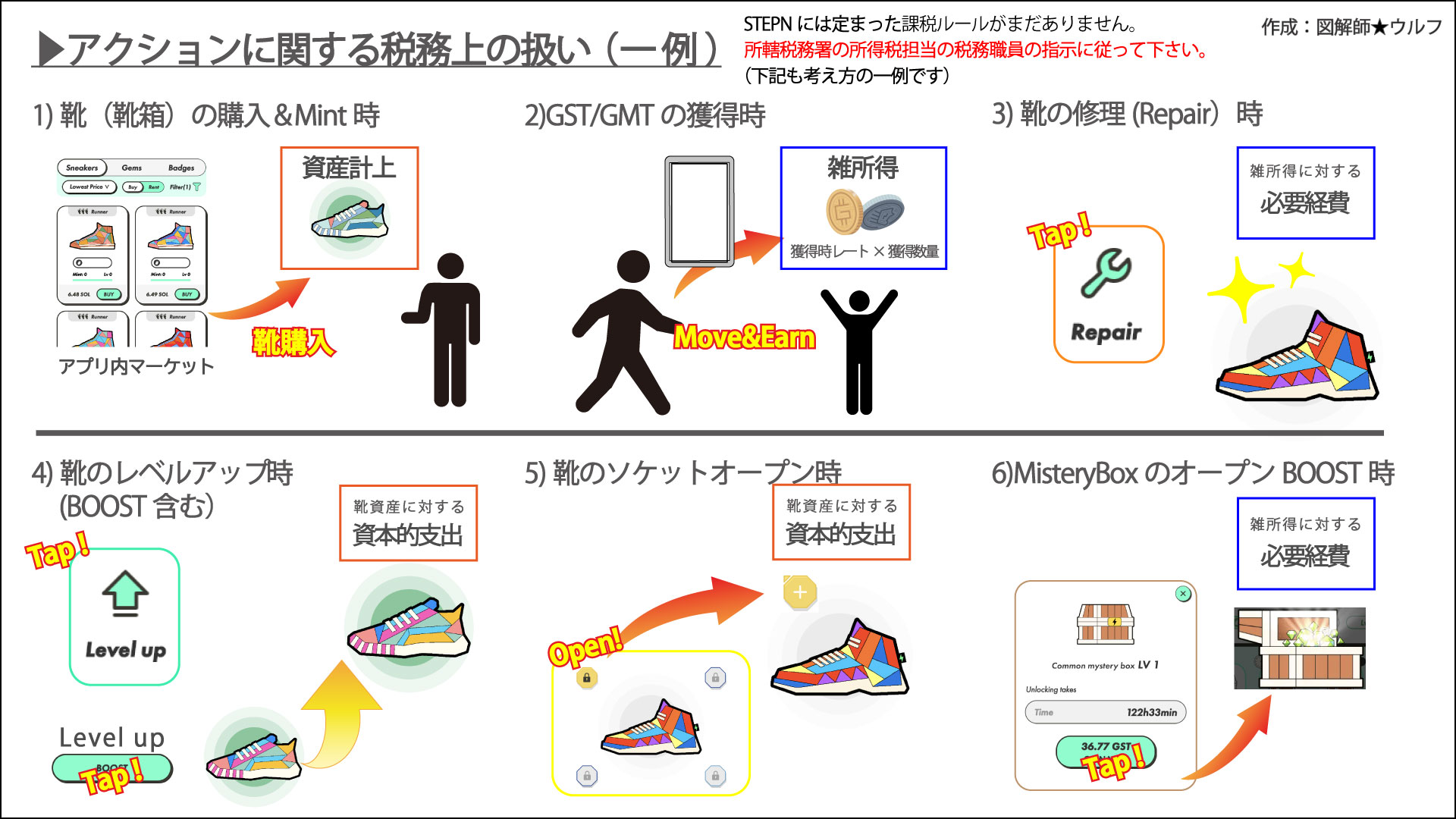

STEPNの靴(資本的支出が発生する資産)

この②の中で一番ややこしいのがこの「STEPNの靴」の計算になります。

ここで先に”資本的支出”という言葉について説明します。支出の中には、”経費”と”資本的支出”の2種類があります。経費とは収益を得るために必要な支出のことで、資本的支出とは、対象の資産に対してその資産価値を増やすために使った支出のことになります。

言葉でいうとややこしいですが、STEPNの靴でいうと、レベルアップやソケット開放にかかった支出は”資本的支出”にあたります。これらは、靴の価値を上げるための支出なので、該当の靴の資産金額に加えていく必要があるのです。

STEPNのそれぞれのアクションについて、図解にまとめて見ましたのでご覧ください。

①靴のミント

②靴のレベル上げ

③靴のレベル上げのブースト

④靴のソケット開放

は、資本的支出額として資産計上します。

※逆に

❶靴の修理

❷ジェムの合成失敗

❸ミステリーボックス の開封

は、経費として取り扱います。

もう一度言いますが、これはあくまで持っている靴を販売せずに年を越した場合だけ必要になります。年末にすべて売却すればこの計算は不要になります。

★ポイント…『STEPNの靴の資産額=取得価額+レベルアップに使った金額+ソケット開放の金額』

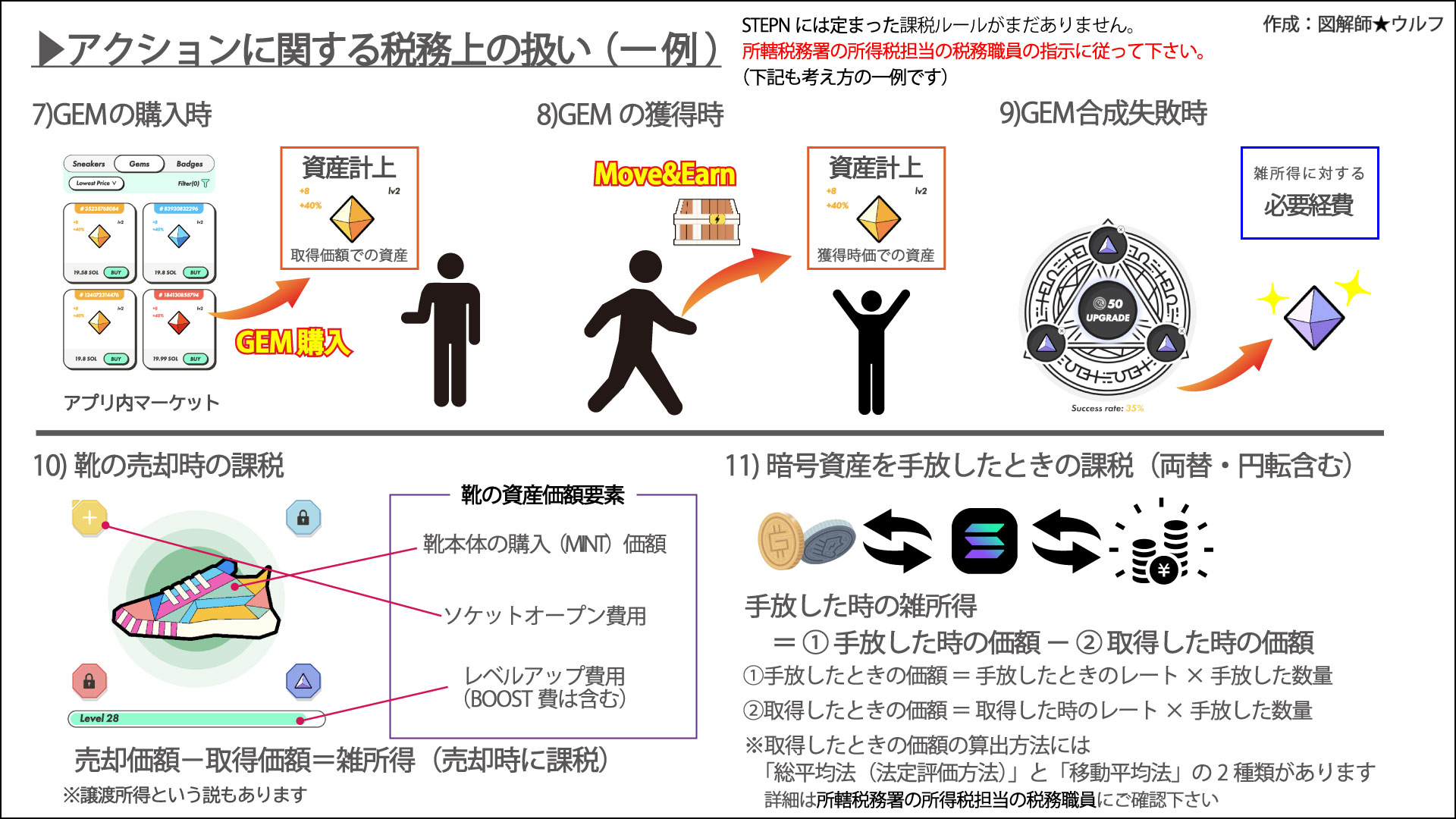

STEPNのGEM/一般的なNFT(資本的支出がないもの)

次に、STPENのGEMや一般的なNFTなど、上述の資本的支出がない資産の計算です。

これは取得時の金額だけをまとめれば大丈夫です。取得時の金額は、

”取得時の日本円レート × 取得時に支払った暗号通貨額”

になります。

取得時の日本円レートがわからない方は、CoinMarketCapの履歴で確認することが出来ますので、以下をご参照ください。

SOL… https://coinmarketcap.com/ja/currencies/solana/historical-data/

BNB… https://coinmarketcap.com/ja/currencies/bnb/historical-data/

Eth… https://coinmarketcap.com/ja/currencies/ethereum/historical-data/

なお私の場合は統一して「その日の終値レート」取るようにしています。

またNFTの取得価額については下記URLが非常に便利なので紹介しておきます。

https://nftgm.com/nft-payment-history/index.html

”wallet address or ENS(.eth)”の欄にNFT履歴を調べたいウォレットアドレスを打ち込み、”ETHERIUM”か”POLYGON”からチェーンを選びます。すると今までNFTを行ったNFTの履歴がズラッと一覧で出てきます!これは…超助かる!!

そこには当日レートの日本円の金額も記載されています!しかもこのデータは、CSVファイルでダウンロードすることも可能。まさに至れり尽くせりです!このサービスが無料で使えるとは…かなり驚きでした!

当然すべての確認は必要ですが、NFTの履歴を見ながら、一つ一つ調べていくことを考えるとかなり作業が楽になると思いますので、ぜひご活用下さい!

★ポイント…『資本的支出が発生しないNFTの資産額=取得価額=取得時のレート×通貨額』

暗号通貨

さて資産額計算の最後は暗号通貨です。

「暗号通貨は全部円転すればいいんじゃないの?」…はい、これ正解です。基本的にすべての暗号通貨を年末に円転し、年越し時に暗号通貨を保有していなければこの計算は不要です。

ただたまに定期ステーキングなどの理由で、暗号通貨のまま年を越さないといけない方もおられるかもしれません。そういった方のために計算方法だけ記載しておきます。

暗号通貨も一般的な資産と同じで、「取得価額」で計算することになります。ただ暗号通貨の場合は、一点一様のNFTと違って、暗号通貨の”数量”というものがありますので、計算が面倒です。

総平均法を使って、その暗号通貨の年間取得価額の合計を年間取得数量で割って、平均単価を割り出した上で、その単価に年越しする保有数量をかける必要があります。

少しややこしいので、できれば年末にすべて日本円にしてしまうことをおすすめします!

★ポイント…『年越しの暗号通貨=取得価額=総平均の単価 × 保有数量』

参考資料

上記はあくまで私の計算方法になりますが、その考え方のベースになっているのは定期的に行っている税理士の細川 健先生の講義+対談になります。

以下にその対談のYouTubeのリンクを貼っておきますので、一度ご覧ください。

また細川 健先生が作成されているUdemyの講義(有料ですが非常に有益です)のリンクも貼っておきます。これをご覧いただけば、基本的な考え方の理解がさらに深まると思います!

~Udemyコース~

【投資初心者向け】STEPNの税金の原則と簡易計算の説明

-STEPNの暴落にどのように対応するか-

まとめ

今回は、2022年度版ウルフの税金計算方法について解説しました。

このやり方であればSTPENで複雑な動きをしていた私でもなんとか対応ができそうです。

再度記載いたしますが…上記はあくまで私のやり方を記載したものであり、「このやり方であれば全く問題ない」ということは出来ません。

現時点”BCG”という新しい稼ぎ方に対して、日本の税務上のルールはまだ整備されていないからです。本記事の内容は、あくまで考え方の参考事例の一つという扱いでご覧下さい。最終的には税務調査担当の方の判断が優先されますので、その点御理解の上で読み進めいただくようお願い致します。

それでは最後までご覧頂きありがとうございました!

図解師★ウルフでした!